1.本周车市概述

11月7-13日,乘用车市场零售27.8万辆,同比下降12%,环比上周下降11%,较上月同期下降20%;乘用车市场批发29.0万辆,同比下降16%,环比上周下降19%,较上月同期下降16%。

11月1-13日,乘用车市场零售49.1万辆,同比去年下降11%,较上月同期下降8%;全国乘用车厂商批发52.3万辆,同比去年下降11%,较上月同期下降4%。

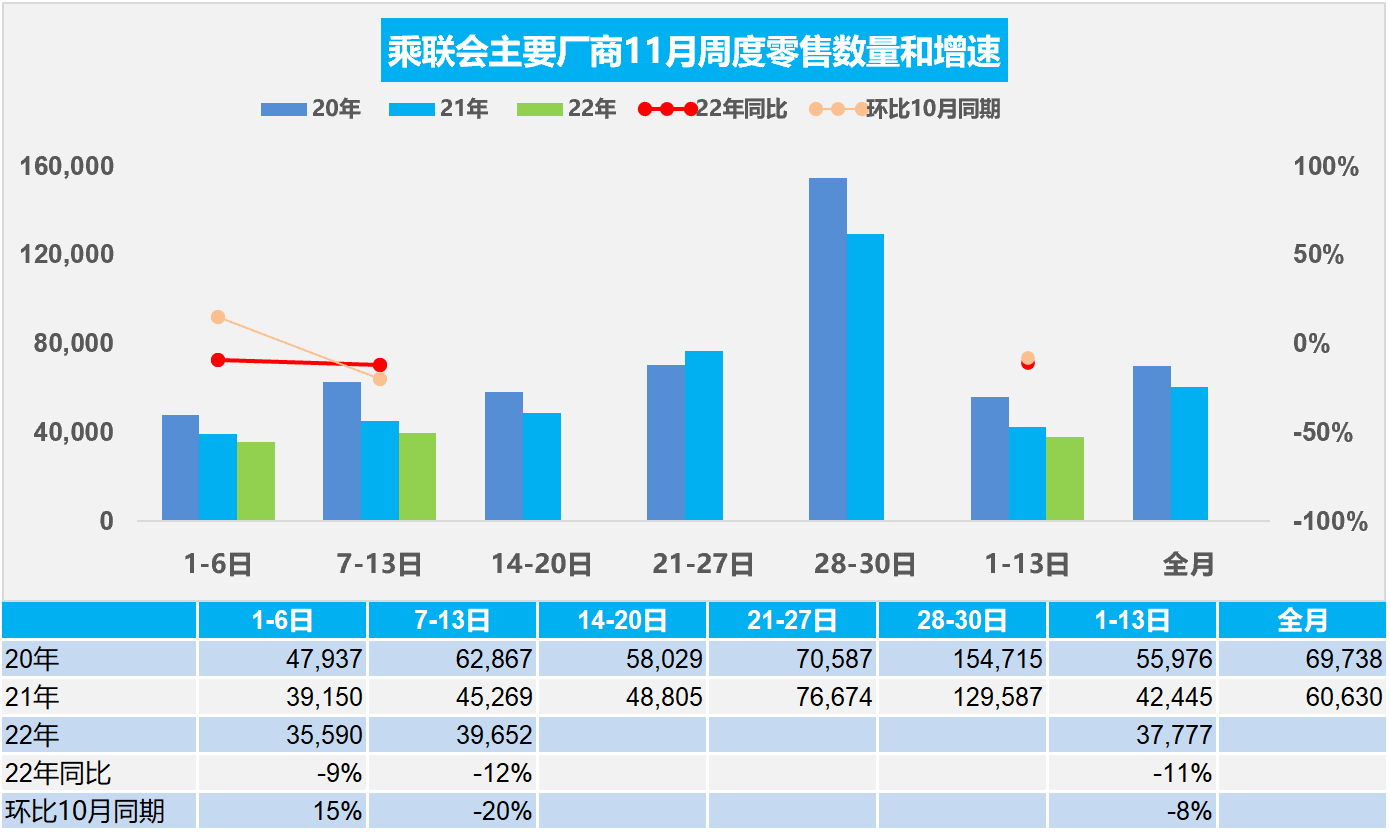

2.11月全国乘用车市场周度零售走势

今年11月第一周总体狭义乘用车市场零售达到日均3.6万辆,同比2021年11月第一周下降9%,相对今年10月第一周均值增长15%。

今年11月第二周总体狭义乘用车市场零售达到日均4.0万辆,同比2021年11月第二周下降12%,相对今年10月第二周均值下降20%。

11月1-13日全国乘用车市场零售49.1万辆,同比去年下降11%,较上月同期下降8%。

11月份全月工作日有22天,生产能力持平于去年,今年的世界性芯片供给短缺已经大幅缓解,虽然在海外市场部分品牌曝出因零部件短缺、能源供给干扰等因素影响全年全球总体产量预测,但中国市场目前生产产量仍基本保持稳定,有利于生产增量。目前燃油车库存绝对充裕,从供给端另需关注的是汇率波动,对企业进出口零部件及整车业务经营造成的影响。

11月中旬国家卫健委出台防疫“20条措施”,加大对地方层层加码现象的整改,此对市场活力的恢复有一定利好。但执行过程中“上有政策、下有对策”、执法主体不明确,在城市中甚至小到以小区物业有自决权的现象屡禁不止。近期车展等聚集车市人气的活动很少,经销商闭店情况较明显,消费者出行逛店热情受阻,主要依靠自然客户增量。部分地方车展在传统大型车展之外给了车企更多的曝光机会,略有弥补因暂停展会推广活动的损失。目前广州也因疫情不确定性暂停了原计划的车展安排,年内车企更着重在新媒体运营上的持续发力,除交车外的销售全流程逐渐迁移至线上,预热年末火爆升温的局面,但仍明显低于线下的氛围和营销效果。

随着进入冬季天气转冷和秋收完成,农村地区的购车热情会逐步释放,新能源车和中低端燃油车市场也会逐步升温。随着共同富裕的政策推动,城市化进程的不可逆转,县乡市场出行需求引发的购买增长潜力较前期有所回升。

国内车企库存普遍偏高,加之部分刺激政策的拉动作用,会拉动消费。相信随着各地市场秩序的逐步恢复,年末购置税补贴和新能源补贴政策到期前会促进提前购买,地方促消费政策仍会延续并呈现出季节特征。

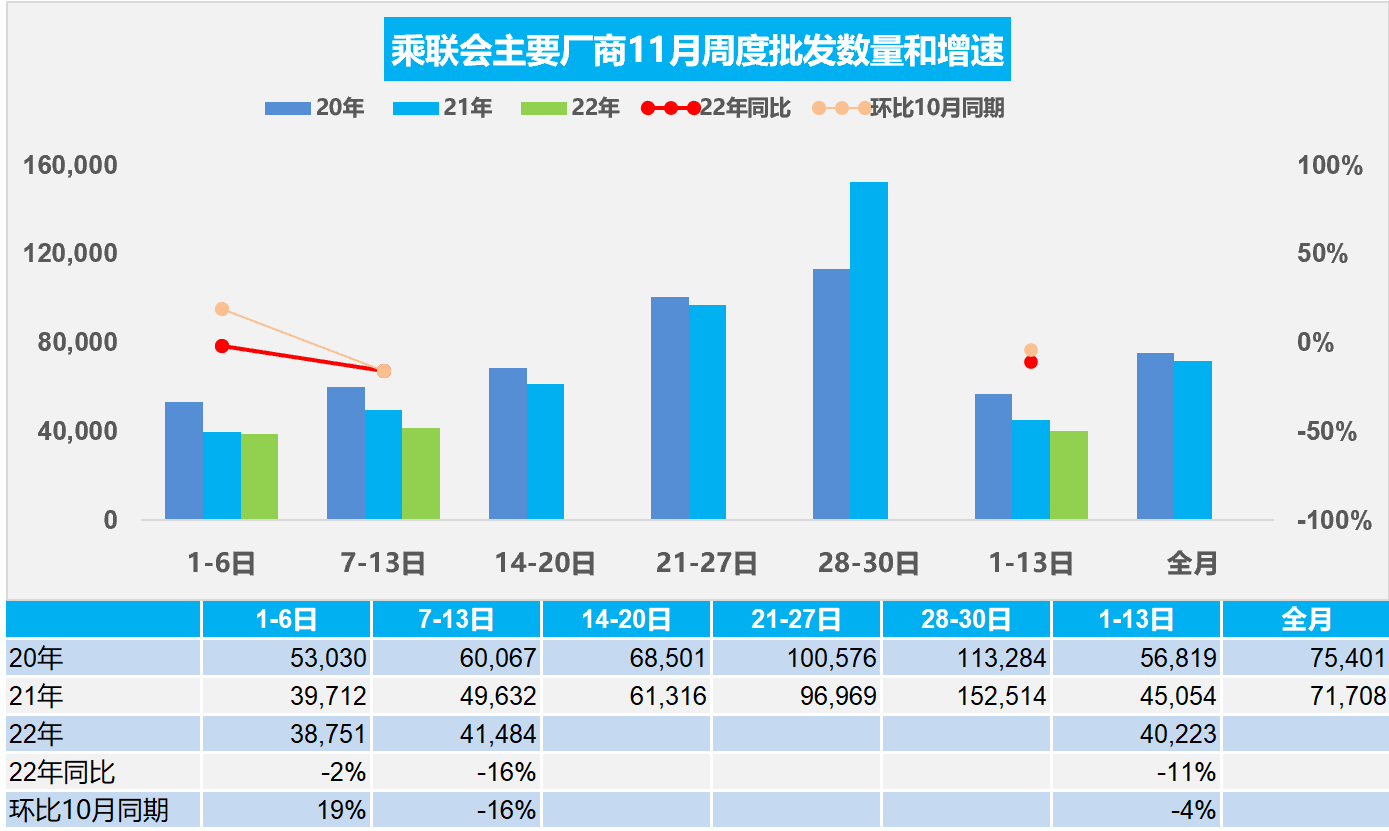

3.11月全国乘用车市场周度批发走势

今年11月第一周总体狭义乘用车市场批发达到日均3.9万辆,同比2021年11月第一周下降2%,相对今年10月第一周均值增长19%。

今年11月第二周总体狭义乘用车市场批发达到日均4.1万辆,同比2021年11月第一周下降16%,相对今年10月第二周均值下降16%。

11月1-13日全国乘用车厂商批发52.3万辆,同比去年下降11%,较上月同期下降4%。

根据乘联会厂商内部人员的预测汇总,按照PMI指数测算方式,11月乘用车满意度PSI指数是8%。较上月46%下降38个百分点,较去年11月78%下降70个百分点。11月乘用车预测PFI指数是38%,较上月35%上升3个百分点,较去年11月36%上升2个百分点。

在电动化和智能化驱动下,乘用车新品魅力不断提升。10月以高端新能源龙头车企为代表的新能源车降价,也会给11月新能源车市场带来新增需求,此次降幅大且品牌号召力强,其降价后部分车企迅速跟进车险补贴或增加终端促销,有利于11月的新能源车销量小幅提升。

随着欧佩克减产带来的油价中高位回稳,加之美联储加息带来的世界经济降温,中国出口市场在过往高基数水平的影响下可能减速,但车企仍努力加大出口拓展力度,预计对车市的拉动仍会有较大贡献。

随着车购税减半政策实施进入倒计时阶段,潜在消费者购车的关注度明显提升,但车价仍处低位,消费者的购车紧迫性仍不高。部分地区在经历了短期公共交通暂停服务场景,催生出了私家车的首购刚需,年内购车在可交付情况下,此部分用户或可继续成为销量增量来源。

由于近期各地疫情反弹,经销商闭店的比例在上升,市场展厅流量和订单情况出现较大影响,年底汽车消费需求释放出现一定风险和不确定。消费者收入信心不处于高位,大宗商品消费较谨慎,前期积压的消费能量预计在6、7、8月释放了,形成6-8月的平稳走势。9-10月市场低于预期,但明年春节前的提前消费预计应更多在11、12月体现,故对年末车市有信心。

4.2022年10月汽车生产消费均增4%,新能源汽车渗透率29%,50平米新房一辆车

根据国家统计局数据,2022年1-10月汽车生产2267万辆,产量同比增长8%,新能源汽车生产559万,增长108%,渗透率25%。10月份汽车生产255.9万辆,增长8.6%,其中新能源汽车75.2万辆,增长84.8%,渗透率29.4%,这是很高的增长。

10月份,汽车消费品零售额3695亿元,增长4%。1—10月份,汽车消费品零售额36873亿元,同比恢复正增长。从6-10月政策效果政策看,汽车消费效果明显体现。

目前2022年汽车销量与房地产销量关系是510平米房:1辆车,销量的对比关系较突出,较最高时的2020年70平米一辆车有所改善。

5.疫情新政是车市重大利好

2022年10月乘用车市场零售达到184万辆,同比增长7%,增长平稳;10月零售环比下降4%,这也是自2013年以来首次出现“金九银十”的环比下降特征。今年10月新冠疫情在全国各地散发局面继续得到强力有效遏制。10月在全国有27个省报告确诊病例8,241例,较9月28个省5,516例的总量稍有增大;全国29个省在10月报告有31,647例无症状,较9月29个省25,040例稍有回升。10月疫区扩散到河南、广东、内蒙、福建等好几个汽车消费大省,因此环比增速稍慢。疫情对整体车市扰动仍需关注。各地无序的疫情加码对车市带来严重的影响,消费者不敢出门买车,经销商难以正常开业服务,这是个别地区汽车消费的艰难写照。

对于密接人员管理的优化。应该能消除扫码的恐惧,谁知道扫码后会与谁有交集,很容易被隔离。据说去商场的车商展厅就有很强的扫码风险,近一段不敢去商场和展厅,严重影响车商的现场流量,损失卖车,今后这样的风险大幅降低,是车市重大利好。

对于风险区的划分,也更轻。很多区域的4S店由于区域的管控政策被闭店,业务损失较大,导致原定的销售目标无法实现。现在规范封控措施,这些4S店的闭店行为应该会大大的减少,有利于车市消费稳定回升。

总之,中央政治局的政策要求把优化调整的措施抓扎实,高效统筹疫情防控和经济社会发展,以实际行动体现学习贯彻党的二十大精神的良好成效。这对车市的意义巨大,绝大部分经销店都不会再遭遇区域性闭店歇业的损失,实现正常的营业。因此我们对车市的未来发展是极其看好,年末车市会有明显恢复。

6.2022年第10批新能源车免车购税目录分析

近日工信部网站公布了新能源车免车购税第60批目录,总体看技术提升较平稳,纯电动乘用车续航里程在700公里以上的较多,岚图车型电池系统能量密度突破207,腾势和岚图等电动车电池电量超过100度的较多,体现高端化效果较好。体现了自主品牌产品提升较快。