1、本周车市概述

5月1-28日,乘用车市场零售139.2万辆,同比去年同期增长19%,较上月同期下降6%;今年以来累计零售728.7万辆,同比增长2%;全国乘用车厂商批发148.0万辆,同比去年同期增长13%,较上月同期下降6%;今年以来累计批发832.1万辆,同比增长8%。

5月1-28日,全国新能源车市场零售48.3万辆,同比去年同期增长82%,较上月同期增长0%;今年以来累计零售232.6万辆,同比增长43%;全国乘用车厂商新能源批发55万辆,同比去年同期增长81%,较上月同期增长1%;今年以来累计批发265.8万辆,同比增长49%。

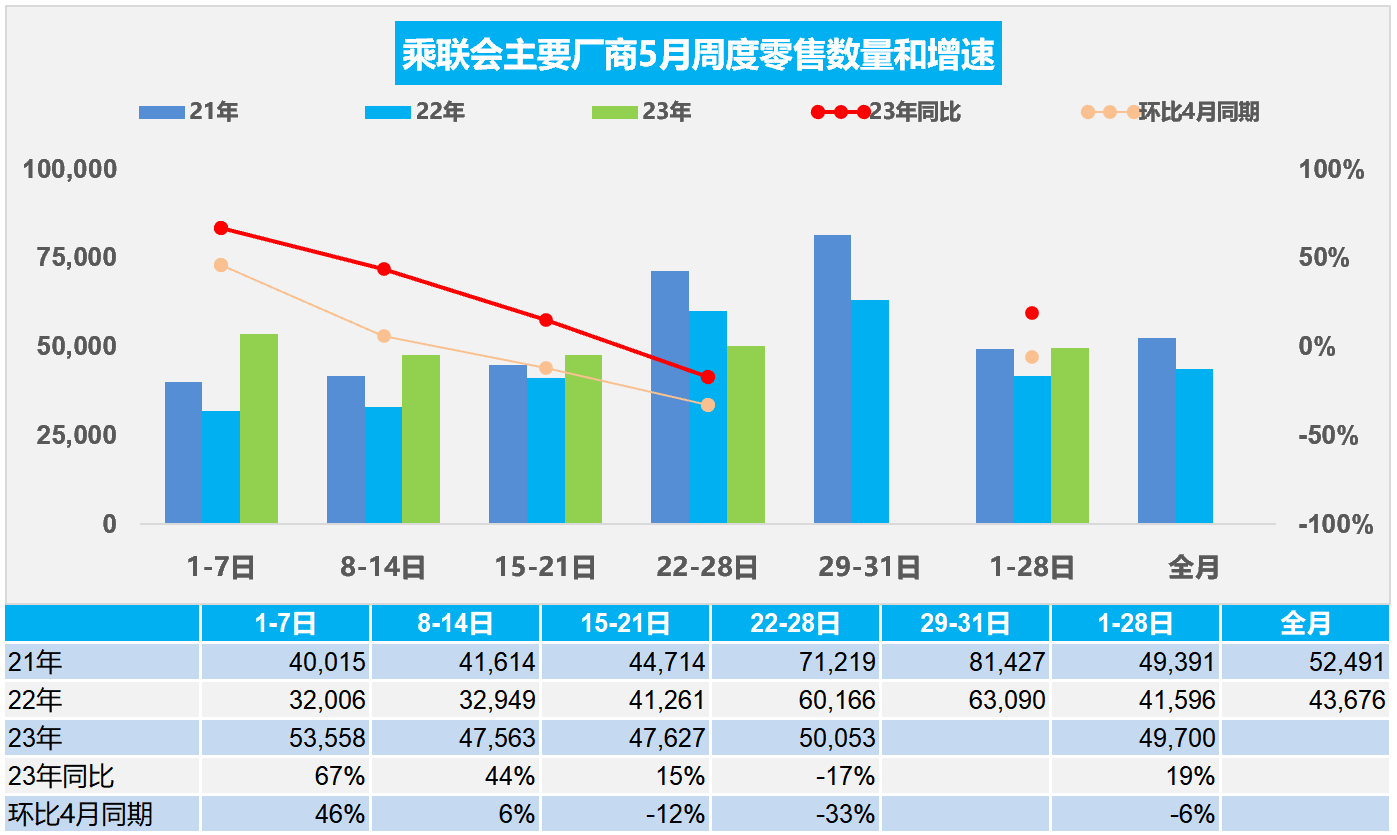

2、5月全国乘用车市场周度零售走势

5月第一周全国乘用车市场日均零售5.4万辆,同比去年5月同期增长67%,环比上月同期增长46%。

5月第二周全国乘用车市场日均零售4.8万辆,同比去年5月同期增长44%,环比上月同期增长6%。

5月第三周全国乘用车市场日均零售4.8万辆,同比去年5月同期增长15%,环比上月同期下降12%。

5月第四周全国乘用车市场日均零售5.0万辆,同比去年5月同期下降17%,环比上月同期下降33%。

5月1-28日,乘用车市场零售139.2万辆,同比去年同期增长19%,较上月同期下降6%;今年以来累计零售728.7万辆,同比增长2%。

随着价格战热度逐渐消退,经销商心态逐步稳定,消费者恢复理性消费,观望情绪得以缓解,前期压抑的需求有所释放。

在国家促消费和各地方促消费政策共同推动下,以及近期车展等线下活动恢复,全面活跃市场气氛并将加速聚拢人气。叠加“五一”小长假的需求增长,带动购车消费较好,整体车市企稳修复。

“五一”期间,部分地方政府、厂商进行了临时性补贴,“五一”车展对短期市场促进也很强,助力五月开局市场爆发,“五一”订单逐步释放,利好整个五月前两周市场。由于月初部分客户需求提前释放,5月中下旬的终端客流、订单转淡,市场热度逐步回落。

目前看此价格水平对客户仍有较大吸引力,国六B非RDE延期销售政策发布后,经销商和客户对价格预期也明显改善,市场需求恢复良好。由于4月月末从29日开始休假,而5月末的3天是正常销售时间,因此月末的增量还是值得期待的。

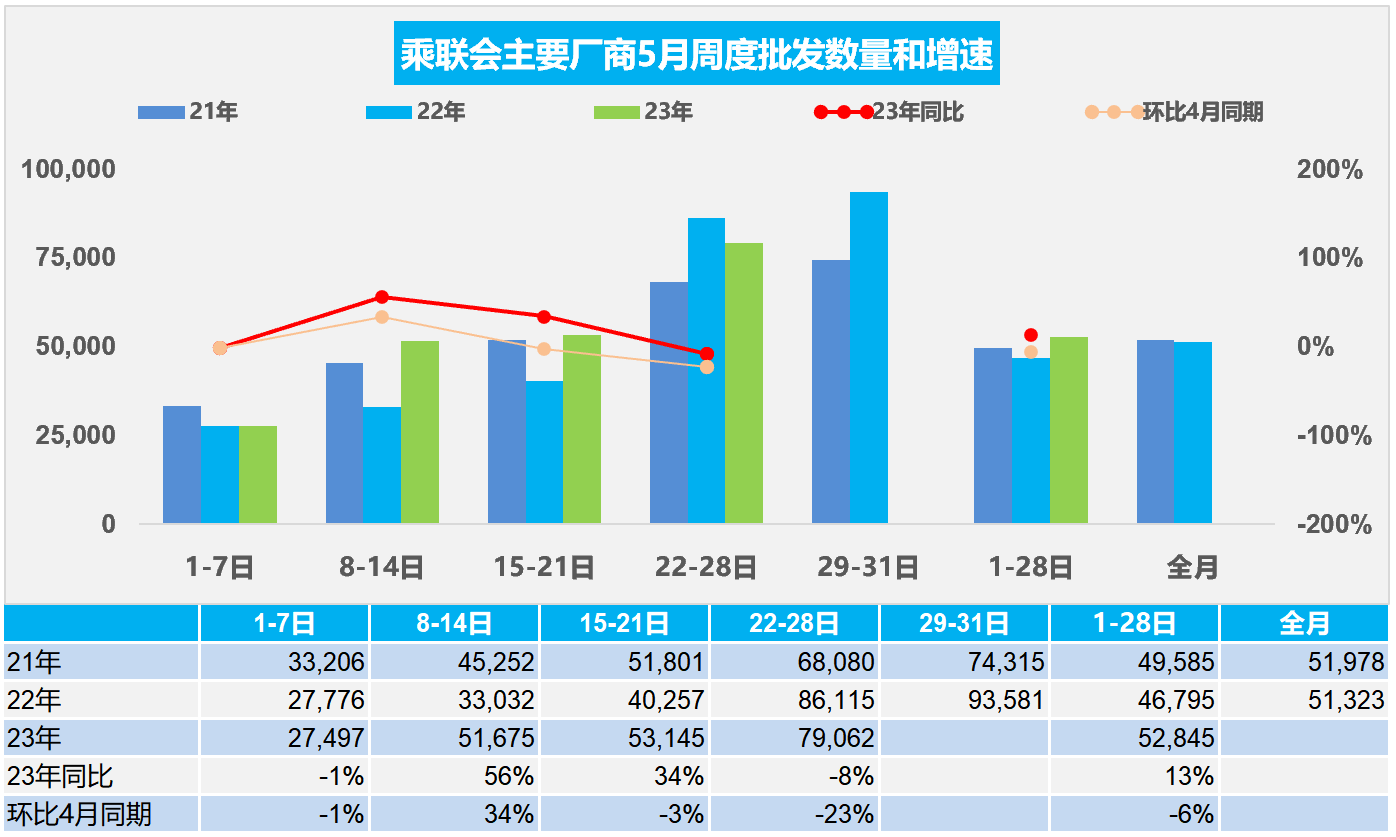

3、5月全国乘用车市场周度批发走势

5月第一周批发日均2.7万辆,同比去年5月同期下降1%,环比上月同期下降1%。

5月第二周批发日均5.2万辆,同比去年5月同期增长56%,环比上月同期增长34%。

5月第三周批发日均5.3万辆,同比去年5月同期增长32%,环比上月同期下降3%。

5月第四周批发日均7.9万辆,同比去年5月同期下降8%,环比上月同期下降23%。

5月1-28日,全国乘用车厂商批发148.0万辆,同比去年同期增长13%,较上月同期下降6%;今年以来累计批发832.1万辆,同比增长8%。

由于国六老款车型的延期销售政策建议明确,因此5月第二周以来的车市销售比较好。

受去年同期销量表现和供应链不稳定因素干扰,5月销量同比变化或继续呈现宽幅增长。

随着新能源车下乡的政策导向日益明确,经济型电动车的发展潜力将逐步体现。

4、1-4月汽车行业利润增3%利润率3.9%

2023年1-4月份,受疫情结束的利好因素促进,工业生产有所恢复,但成本高企,利润结构持续偏向上游的矿业。

汽车行业生存压力巨大。2023年1-4月的汽车行业收入28,609亿元,同比增12%;成本25,001亿元增12%;利润1,123亿元,同比增3%,汽车行业利润率3.9%,相对于整个工业企业利润率4.9%的平均水平,汽车行业仍偏低。

汽车行业负效益的高增长压力较大。2023年4月汽车生产202万辆同比增60%;新能源汽车生产59万辆,同比增85%,渗透率29%,这是很高的增长。负效益的高增长压力较大,虽然新能源车高增长,但亏损较大,燃油车虽然盈利,但萎缩较快。

尤其是世界最严的国六B标准的即将实施,对车企生产带来一定的谨慎压力,减产降库存带来盈利较大损失。目前国六B标准实施从7月1日,部分老库存延期到12月底,通过稳定市场消费,稳定汽车生产。

5、4月中国汽车出口42万辆增143%

自2021年以来,随着世界新冠疫情的爆发,中国汽车产业链的韧性较强的优势充分体现,中国汽车出口市场近三年表现超强增长。2021年出口市场销量219万辆,同比增长102%。

2022年汽车出口市场销量340万辆,同比增长55%。2023年1-4月中国汽车出口149万辆,同比增长72%,表现超强。尤其是4月出口汽车42万辆增143%的表现创历史新高。2023年汽车出口均价2.0万美元,同比2022年的1.8万美元,均价大幅提升。

2021-2022年初,随着汽车独资企业的出口,中国汽车出口欧洲发达国家市场取得巨大突破。新能源车是中国汽车出口的核心增长点,改变了依赖亚洲和非洲等部分贫困国和不规范国家的汽车出口被动局面。2020年新能源车出口22.4万,表现好;2021年新能源车出口59万辆,继续走强;2022年累计出口新能源车112万辆;2023年1-4月出口新能源车52万辆,同比增长112%,其中2023年新能源乘用车出口50万辆,同比增长119%,占比新能源汽车出口95%。新能源专用车的出口也增长较快。

中国新能源车主要是出口西欧和东南亚市场,近两年西欧和南欧的比利时、西班牙、斯洛文尼亚和和英国等成为出口亮点,而今年对泰国等东南亚国出口走强,上汽乘用车、比亚迪等新能源车型强势表现。

前期中国对美洲的智利等出口表现较强。今年中国对俄罗斯的汽车出口数量22万辆,大幅增长403%,重卡和牵引车等出口暴增对俄罗斯贡献巨大。

6、4月中国汽车进口6万降33%

虽然国内豪华车市场总体较好,但中国进口车进口量从2017年的124万辆持续以年均10%左右下行到2022年的88万辆。2023年1-4月的高端市场需求较好,乘用车零售28万辆,增16%,但乘用车进口量仅有23万辆,同比暴跌31%,相对于过去十年的进口量低点仍有下降。近期汽车进口低迷,2023年4月汽车进口6.19万辆,同比下降33%,其中2023年日本进口车进口剧烈下降超预期。在供应链持续改善的环境下,普通混合动力乘用车进口下降57%,大幅超越预期。

进口市场增长的核心动力仍然是乘用车的消费升级,因此相对于普通燃油车,豪华车与进口车的走势总体是很好的,但电动化转型改变了燃油车需求,进口燃油车需求也出现明显下降。随着国际关系的不断复杂,还是要未雨绸缪建立更多的进口模式,维持进口车合理规模。

注:本文转自中国汽车流通协会